Valsts ieņēmumu dienests (VID) sagatavojis informatīvo materiālu, ņemot vērā Eiropas Savienības (ES) Tiesas 22.04.2010. spriedumu apvienotajās lietās Nr.C‑536/08 un C‑539/08 Staatssecretaris van Financiën pret X (C‑536/08) un fiscale eenheid Facet BV‑Facet Trading BV (C‑539/08).

Par vietu, kur veikta preču iegāde ES teritorijā, uzskata iekšzemi, ja reģistrēts nodokļa maksātājs, veicot preču iegādi ES teritorijā, ir uzrādījis darījuma brīdī derīgu VID pievienotās vērtības nodokļa (PVN) maksātāja reģistrācijas numuru, ja vien reģistrēts nodokļa maksātājs, kurš ir veicis šo iegādi, nepierāda, ka nodoklis ir piemērots tajā dalībvalstī, kurā beidzas preču nosūtīšana vai transportēšana.[1]

Piemērs

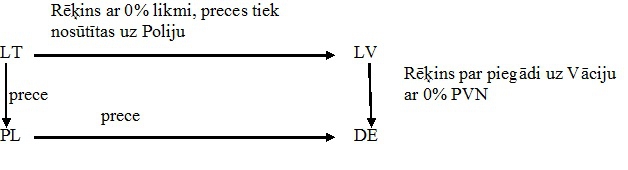

Latvijas reģistrēts nodokļa maksātājs iegādājas preces Lietuvā no Lietuvas reģistrēta nodokļa maksātāja un pēc tam tas nosūta uz Poliju, bet no Polijas šīs preces tiks nosūtītas pircējam reģistrētam nodokļa maksātājam Vācijā. Preču iegāde un piegāde nenotiek vienā taksācijas periodā. Brīdī, kad Latvijas reģistrēts nodokļa maksātājs iegādājas preces Lietuvā, tā rīcībā nebija informācijas par šo preču gala pircēju Vācijā.

Lietuvas uzņēmums ir pārdevis preces Latvijas uzņēmumam, piemērojot 0% PVN likmi:

- Latvijas uzņēmums veic preču iegādi ES teritorijā un šai preču iegādei iegādes vieta ir Latvija[2];

- darījums par preču iegādi ir jāuzrāda Latvijas PVN deklarācijas 50.(51.) rindā un aprēķinātais PVN 55. (56.), 64.un 66.rindā, kā arī PVN 1 Pārskats par priekšnodokļa un nodokļa summām, kas norādītas nodokļa deklarācijā par taksācijas periodu II daļā;

- Latvijas uzņēmums drīkstēs atskaitīt priekšnodokli tikai pēc tam, kad būs veikta piegāde Vācijas reģistrētam nodokļa maksātājam, kurš būs atbildīgs par PVN nomaksu savā valstī;

- Latvijas uzņēmumam, lai pierādītu, ka PVN tiks piemērots gala saņēmēja valstī, t.i., Vācijā, ir jādeklarē preču piegāde Vācijas reģistrētam nodokļa maksātājam, norādot to PVN deklarācijas 45.rindā un pielikumā PVN 2 ar kodu S;

- pēc tam, kad Vācijas reģistrēts nodokļa maksātājs būs deklarējis preču iegādi ES teritorijā, Latvijas uzņēmumam attiecīgajā taksācijas perioda PVN deklarācijā būs tiesības atskaitīt priekšnodokli par iepriekš veikto preču iegādi ES teritorijā (preču iegāde no Lietuvas uzņēmuma), norādot atskaitāmo priekšnodokli PVN deklarācijas 67.rindā un PVN 1 Pārskats par priekšnodokļa un nodokļa summām, kas norādītas nodokļa deklarācijā par taksācijas periodu I daļā. Latvijas uzņēmums var veikt korekciju PVN deklarācijas 67.rindā tikai tādā gadījumā, ja tā rīcībā būs pierādījumi, ka Vācijas reģistrēts nodokļa maksātājs ir samaksājis PVN par iegādātājām precēm no Latvijas uzņēmuma. Iepriekš minētā fakta apliecinājumu Latvijas uzņēmumam jābūt gatavam iesniegt pēc pieprasījuma nodokļu administrācijai.

Uzmanību! Iepriekš minētais, proti, par Latvijas uzņēmuma priekšnodokļa atskaitīšanas tiesībām par veikto preču iegādi ES teritorijā tikai pēc tam, kad Vācijas reģistrēts nodokļa maksātājs būs samaksājis PVN par iegādātājām precēm no Latvijas uzņēmuma, ir attiecināms arī uz gadījumiem, kad Latvijas uzņēmums preču iegādi un piegādi veic vienā taksācijas periodā.

Uzmanību! Iepriekš minētais, proti, par Latvijas uzņēmuma priekšnodokļa atskaitīšanas tiesībām par veikto preču iegādi ES teritorijā tikai pēc tam, kad Vācijas reģistrēts nodokļa maksātājs būs samaksājis PVN par iegādātājām precēm no Latvijas uzņēmuma, ir attiecināms arī uz gadījumiem, kad Latvijas uzņēmums preču iegādi un piegādi veic vienā taksācijas periodā.

Piemērs

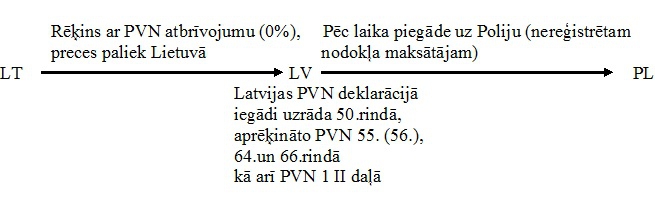

Latvijas reģistrēts nodokļa maksātājs iegādājas preces Lietuvā no Lietuvas reģistrēta nodokļa maksātāja un Lietuvas uzņēmums pēc Latvijas uzņēmuma rīkojuma nosūta preces Polijas nereģistrētam nodokļa maksātājam.

Lietuvas uzņēmums ir pārdevis preces Latvijas uzņēmumam, piemērojot PVN atbrīvojumu (0% PVN), jo Latvijas uzņēmums bija iesniedzis derīgu PVN numuru Latvijas PVN maksātāju reģistrā:

- Latvijas uzņēmums veic preču iegādi ES teritorijā[3];

- Latvijas uzņēmumam nav tiesību atskaitīt priekšnodokli, jo piegāde tiks veikta Polijas nereģistrētam nodokļa maksātājam;

- Latvijas uzņēmumam pēc preču iegādes ir jāaprēķina un jāiemaksā budžetā PVN;

- sekojošā preču piegāde uz Poliju Latvijas uzņēmumam PVN deklarācijā nav jāuzrāda, jo preču piegādes vieta ir Polija.