Noslēdzot tēmu par kriptovalūtām, piedāvājam sarunu, kurā, analizējot studentu veiktos pētījumus un savāktos materiālus, tiek sniegtipriekšlikumi nodokļu jomas attīstībā darījumos ar kriptovalūtām. Rubrika “Nodokļu smilšu kaste” tapusi sadarbībā ar Rīgas Tehniskās universitātes Muitas un nodokļu katedru.

Justīna: Sveiks, Māri! Vai esi gatavs noslēgt sarunu par darījumiem ar kriptoaktīviem?

Māris: Sveika, Justīna! Jā, domāju, ka mūsu studenti ir apkopojuši pietiekami daudz materiālu, lai, pamatojoties uz tiem, mēs varētu dot rekomendācijas, kā turpmāk šādiem darījumiem piemērot nodokļus. Kaut gan es joprojām esmu skeptisks par darījumu ar kriptoaktīviem nepieciešamību.

J: Tad no sākuma apkoposim “par” un “pret”.Var jau būt, ka rezultātā būs tikai viena rekomendācija – aizliegt!

M: Es redzu pārsvarā vājās vietas – decentralizēta darījumu reģistrācija un lietotāju anonimitāte neļauj identificēt darījuma vietu un nodokļu maksātāju, platformas nav pakļautas normatīvajam regulējumam, jo var tikt nodibinātas ārpus jebkādas jurisdikcijas, darījumu vērtība nav identificējama, jo tā mainās atkarībā no izvēlētā maiņas punkta un laika. Turklāt blokķēdes platformas uzturēšanas izmaksas ir līdzīgas parasto transakciju izmaksām, tātad no mikroekonomikas viedokļa tas nav viennozīmīgi izdevīgāk. Savukārt no makroekonomikas viedokļa alternatīvi maiņas līdzekļi pavājina nacionālās valūtas un rada telpu ēnu ekonomikai.

J: To visu var attiecināt arī uz skaidru naudu – to ir dārgi saražot un gandrīz nav iespējams piefiksēt tās turētāju un veiktos darījumus. Mana studente Daiga Sandore pat izvirzīja hipotēzi, ka, neesot skaidrai naudai, ēnu ekonomika izzustu.

M: Interesanta teorija! Un kādi ir viņas secinājumi?

J: Mūsdienu sabiedrība psiholoģiski nav gatava pārejai uz bezskaidras naudas norēķiniem un esošā maksāšanas sistēma nav piemērota mūsdienās tik izplatītājiem sadarbības darījumiem, proti, cilvēki arvien biežāk samet naudu kopīgiem braucieniem, pasākumiem, apmainās vai dalās ar pakalpojumiem un lietām elektroniski. Banku piedāvātie pakalpojumi šobrīd šo nišu neapkalpo. Piemēram, darījuma konta atvēršana bankā, kas kā pakalpojums ir vistuvākais sadarbības ekonomikas būtībai, aizņem vairākas dienas un praksē to izmanto tikai augsta riska darījumiem.

M: Piekrītu, ka sadarbības ekonomikas attīstība rada jaunus izaicinājumus un piedāvāju nākamreiz pārrunāt tieši šo tēmu. Bet, turpinot par kriptoaktīviem, vai es pareizi saprotu, ka tu blokķēžu platformu attīstību uzskati par papildinājumu mūsdienu naudas sistēmām?

J: Jā, kriptoaktīvu stiprās puses – drošība, transakciju ātrums, aizsardzība no inflācijas, ja darījumā ir iesaistītas puses ar nestabilu naudas sistēmu, vienkārša reģistrācija u.c. – ir kā radītas tieši sadarbības ekonomikai. Protams, tikai pie nosacījuma, ka kriptoaktīvus izmanto godprātīgi. Tāpēc jādod iespēja kriptoaktīvu platformām attīstīties, tādā veidā radot attīstības iespējas tautsaimniecībai kopumā.

M: Labi, pārliecināji, ka velns nav tik melns, kā to mālē. Apskatīsim soli pa soli iepriekšējā sarunā identificētos nodokļu riskus.

Kriptoaktīvu “maku” turētāju identitāte

J: Atceros, ka iepriekšējā diskusijā tev vislielākās bažas raisīja kriptoaktīvu tirgus dalībnieku anonimitāte.

M: Jā, un es uzskatu, ka ļoti būtiski ir tos pareizi klasificēt, jo no tā ir atkarīga nodokļu piemērošana. Mēs identificējām šādus subjektus: lietotājus, turētājbankas, maiņas punktus, “racējus” un emitētājus. Daļai jau ir oficiālas definīcijas, tātad tos var identificēt. Kriptovalūtas lietotāji ir fiziskas vai juridiskas personas (nevis boti vai citi digitāli vai mehāniski veidojumi), kas to izmanto, lai iegādātos reālas vai virtuālas preces vai pakalpojumus, veiktu savstarpējos (peer-to-peer (P2P)) maksājumus vai turētu ieguldījumiem.

J: Kriptovalūtas platformu emitētāji (personas, kas izstrādājušas kriptovalūtas tehniskos pamatus un sākotnējos noteikumus) un kriptoaktīvu veicinātāji (juridiskas vai fiziskas personas, kas kriptovalūtas izlaišanas brīdī piedāvā bezmaksas iegādi vai organizē pūļa finansējumu, lai finansētu tokenu* turpmāko attīstību vai palielinātu tās popularitāti) parasti ir aktīvākie kriptoaktīvu lietotāji, taču viņus, manuprāt, vajadzētu klasificēt atsevišķi, jo viņi ir iesaistīti kriptoaktīvu koda un bāzes algoritma uzturēšanā un uzlabošanā un līdz ar to var ietekmēt darījuma norisi un uzskaiti.

M: Informācija par parastajiem lietotājiem ir pieejama turētājbankām, taču “maka” reģistrācijai nav jāuzrāda personu apliecinošs dokuments, līdz ar to var izmantot vienkārši segvārdu un paroli, vai pat QR kodu. Pieminētie emitētāji un veicinātāji parasti ir arī turētājbankas, tādēļ informācija par tiem gandrīz vai pilnībā nav pieejama.

J: Tātad bez maz vai visi kriptoaktīvu tirgus dalībnieki var būt anonīmi, tas ir, nav redzami personu vārdi, uzvārdi, bet gan “maku” numuri, tajos esošais kriptoaktīvu atlikums, transakcijas u.tml. Ar šādiem nosacījumiem lietotāju reģistrācija valsts sistēmā var būt tikai brīvprātīga. Cik man zināms, šādu kārtību šobrīd izvērtē Eiropas Komisija, proti, iespēju papildināt piekto Eiropas Savienības Nelikumīgi iegūtu līdzekļu legalizācijas novēršanas direktīvu (AMLD5) ar atbildīgo subjektu sarakstu: “racējiem”, kriptoaktīvu maiņas punktiem, tirdzniecības platformām un veicinātājiem.

M: Vai tu tiešām domā, ka kāds reģistrēsies brīvprātīgi?

J: Vismaz sākumā – jā. Cilvēki kriptoaktīvus iegūst dažādos veidos – daži tos nopērk pa naudu vai citiem kriptoaktīviem pa tiešo no kriptoaktīva lietotāja caur maiņas punktu, “izrok” vai “kaļ” jaunus tokenus, bet daži tos iegūst tieši no kriptovalūtu piedāvātāja kā daļu no bezmaksas sākotnējā vai koppirkuma tokenu piedāvājuma, vai pārdodot preces vai pakalpojumus apmaiņā pret kriptoaktīviem, vai arī saņemot dāvanu, ziedojumu, balvu vai pat mantojumu no cita kriptoaktīvu lietotāja. Pēdējie varētu būt ieinteresēti darboties atklātā ekonomikā, un ar to reģistrāciju var panākt, ka arī pirmos kļūtu iespējams identificēt.

M: Jā, vairāki pētījumi pierāda, ka, veicot darījuma izpēti, darījumā iesaistīto personu var identificēt. Mehānisms, kā kriptoaktīvu lietotāji iegūst kriptoaktīvus, ir zināms.Ja par kādiem darījumiem ir oficiāla informācija, tad ar dedukcijas metodi var identificēt saistītus darījumus un tos pierādīt.

J: Un tomēr es negribētu koncentrēties uz ēnu ekonomiku vai pat noziedzīgām darbībām ar kriptoaktīviem. Paturēsim fokusā, ka kriptoaktīvus var legāli un efektīvi izmantot atklātā ekonomikā, jo, galu galā, ēnu ekonomikas problēmas nav atrisinātas arī esošajā maksāšanas sistēmā.

M: Šobrīd secinām, ka kriptoaktīvu lietotāju specializētā reģistrācija var palīdzēt identificēt un uzskaitīt kriptoaktīvu tirgus. Tātad kā pirmo rekomendāciju varam izvirzīt vadlīniju nepieciešamību kriptoaktīvu lietotāju reģistrācijai – gan tādu, kas veic ar tiem saistītu saimniecisko darbību, gan tādu, kas tur kriptoaktīvus uzkrājumu vai norēķinu vajadzībām.

Uzskaite un nodokļu administrēšana

J: Neskatoties uz to, ka esmu ieņēmusi rožainās “kriptooptimistes” pozīciju, sarunas turpinājumā vēlos pievērst uzmanību vēl vienai tevis nepieminētai kriptoaktīvu vājajai pusei, proti, grūtībām izsekot pievienotās vērtības rašanās vietai un laikam. Ja visi norēķini notiek tokenos starp daļēji identificētām pusēm, tad katra dalībnieka radīto pievienoto vērtību nav iespējams aplikt ar pievienotās vērtības nodokli (PVN), jo nav skaidrs ne nodokļa objekts, ne tā jurisdikcija.

M: Cik man zināms, 2015.gada beigās Eiropas Savienības Tiesa paziņoja, ka ar Bitcoin saistītie darījumi ir atbrīvoti no PVN.

J: Jā, bet tikai gadījumos, kad darījuma puses šo kriptoaktīvu ir akceptējušas kā alternatīvu maksāšanas līdzekli un tam nav cita mērķa. Cita veida darījumiem jāpiemēro dažādi nodokļi. Apsveicami, ka Valsts ieņēmumu dienests (VID) jau ir spēris soļus nodokļu jautājumu izskaidrošanā un nesen izdevis vadlīnijas “Nodokļu un grāmatvedības normatīvā regulējuma piemērošana darījumiem ar virtuālo valūtu”. Lai gan vadlīnijas paredz kriptoaktīviem piemērot vispārējo nodokļu režīmu, kas, manuprāt, nav labākais risinājums, tomēr tas ir labs sākumpunkts, lai uzsāktu diskusiju par īpaša nodokļu režīma piemērošanu darījumiem ar kriptoaktīviem.

M: Izskatīsim iespējamos darījumus un kādos virzienos vadlīnijas var rekomendēt attīstīt. Izmantosim Kembridžas universitātes kriptoaktīvu industrijas dalījumu četros sektoros, kur katram no tiem ir sava funkcija: apmaiņa, kriptoaktīvu “maki”, maksājumi, “rakšana”.

J: Sāksim ar apmaiņu. Kriptoaktīvus var pirkt, pārdot, mainīt uz citiem vai pret reālu naudu dolāros vai eiro. Trīs populārākās vietas, kur tos samainīt, ir biržas (tiešsaistes apmaiņas platformas), pārrobežu tirgi vai ar brokeru aģentūru starpniecību. Kriptoaktīvu biržas šādā veidā pilda valūtas maiņas punktu un banku funkciju. Lielākās no tām ir “Coinbase”, “Kraken”, “Bistamp”, “Bitfinex”. Pārrobežu tirgu sfēra attiecas uz interneta vietnēm, kur pircēji un pārdevēji var paši slēgt savstarpējus līgumus (personiska identifikācija tajos ne vienmēr ir nepieciešama). Populārākās no tām ir Bitcoin.de Vācijā un LocalBitcoins.com Somijā. Kriptoaktīvu brokerus var pielīdzināt investīciju bankām, ārvalstu valūtas tirgotājiem. Lielākie kriptoaktīvu brokeru uzņēmumi ir “Bitcoin Suisse” un “BitPanda”.

M: Visas nosauktās vietnes atrodas ārpus Latvijas jurisdikcijas, tātad attiecīgi jāizvērtē, kas katras valsts uzskatā ir kriptovalūta – maksāšanas līdzeklis vai aktīvs. Ja šāds maiņas punkts atrastos Latvijā, tad atbilstoši VID vadlīnijām komisija par maiņu būtu pielīdzināma pakalpojuma sniegšanai par atlīdzību, kam piemēro PVN standartlikmi. Ņemot vērā, ka kriptoaktīvi ir prece, tad uzņēmumu ienākuma nodokli aprēķina, ievērojot likuma vispārējās normas. Būtiski vadlīnijās atrunāt tirgus vērtības noteikšanas principus, kas šobrīd tur nav.

J: Jāatzīmē, ka kriptovalūtas Litecoin kopiena nesen ieviesa jaunu tehnoloģiju kriptogrāfijas pasaulē, ko sauc par atomu mijmaiņas darījumu (atomic swap). Vienkāršiem vārdiem sakot, atomu mijmaiņas funkcija ļauj veikt savstarpējo kriptoaktīvu apmaiņu vai tirdzniecību, apejot maiņas punktus. Tās izstrāde gan atrodas vēl sākumstadijā, bet atomu mijmaiņas tehnoloģijas parādīšanās rada pilnīgi jaunas problēmas iedzīvotāju ienākuma nodokļa piemērošanā.

M: Tās būtībā ir jau pieminētās problēmas – tirgus vērtības noteikšanas principu neesamība un bez maz vai pilnīga lietotāju anonimitāte. Es šobrīd neuzņemtos izteikt rekomendācijas, kā to varētu atrisināt, bet ir skaidrs, ka nepieciešamas diskusijas par šo jautājumu. Pieļauju, ka viens risinājums varētu būt nopublicēts saraksts ar sertificētiem maiņas punktiem, kuru vēsturiskās vērtības var tikt piemērotas tirgus vērtības noteikšanai, bet to diez vai var veikt nacionālā līmenī. Dažos gadījumos jāapsver iespēja aizliegt veikt darbības bez sertificēšanas, piemēram, ar tādiem kriptoaktīviem, kuru mērķis ir padarīt neiespējamu to lietotāju pārbaudi.

J: Piefiksējam! Nākamais darījumu veids ir kriptoaktīvu uzglabāšana “makos”. Vairāki kriptovalūtu apmaiņas punkti darbojas kā turētājbankas pakalpojumu sniedzēji. Līdzās tādām turētājbankām vai apmaiņas punktiem svarīga loma ir arī t.s. “tīrām” kriptoaktīvu tirdzniecības platformām, kuras tikai apvieno dažādus kriptoaktīvu lietotājus, kuri vēlas veikt darījumus, izmantojot tokenus, un nodrošina tiem platformu, kurā viņi var savā starpā tirgoties. Šādas platformas pašas nepērk un nepārdod tokenus, tās neuztur uzņēmumus, kas pārrauga un apstrādā visus darījumus, bet tikai nodrošina programmatūru, kā arī atslēgu pāri – privāto atslēgu un adresi blokķēdē.

M: Tā ir parasta saimnieciskā darbība ar vispārējā nodokļu režīma piemērošanu. Es nesaredzu nekādas problēmas.

J: Es gan saredzu problēmas, ja darbības šādā platformā tiktu nodrošinātas anonīmiem lietotājiem. Vai rezidējošā pārstāvja ieviešana, tāpat kā Maltā, būtu pietiekama, lai izvairītos no naudas atmazgāšanas un nodokļu nemaksāšanas?

M: Tas ir diezgan inovatīvs piedāvājums. Tam noteikti nepieciešama specifiska uzraudzība.

J: Varbūt tādu uzraudzību varētu veikt esošie biznesa inkubatori? Vai arī varētu organizēt speciālus inkubatorus, kas uzraudzītu finanšu tehnoloģijas, sadarbības un kriptoaktīvu platformas?

M: Izklausās mūsdienīgi un droši. Cik esmu dzirdējis no citu valstu pieredzes, tad tās drošāk izturas pret kriptoaktīvu lietošanu, ja tie tiek piesaistīti platformām, kuras iepriekš reģistrētas kādā specifiskā vietā un atrodas konkrētā uzraudzībā. Maltā tā ir Maltas digitālo inovāciju iestāde, bet Baltkrievijā – Augsto tehnoloģiju parks. Arī mēs varētu mēģināt attīstīt specifisku nodokļu regulējumu.

J: Tagad par maksājumiem. To nodrošināšanai izmanto blokķēdes. Kā jau pārrunājam, tas ir datu ierakstīšanas un koplietošanas veids vairākos tīklos, kam nav konkrētas, centralizētas atrašanās vietas, tas atrodas daudzu datoru tīklos. Kriptovalūtu transakcijas visiem dalībniekiem ir pieejamas, arī citu kontu atlikumi, tomēr tie ir šifrēti – bez vārdiem un uzvārdiem.

M: Domāju, ka arī šīs darbības varētu uzraudzīt biznesa inkubatori.

J: Visbeidzot par “racējiem”. Kriptovalūtas racēji ir tie, kas apstiprina kriptovalūtas darījumus, rada jaunus blokķēdes blokus jeb ierakstus sadalītajā reģistrā, par to saņemot komisijas naudu. Ar to var nodarboties gan individuāli “racēji”, gan arī apvienotie racēji (pools). Tiem ir nepieciešami specializēti lielas jaudas datori, jo “racēju” aprēķinu, tostarp darba pierādījumu (proof-of-work), pamatā ir sarežģīti algoritmi. Kriptovalūtu “rakšana” gadu gaitā ir kļuvusi apjomīgāka un intensīvāka – nepieciešamas videokartes ar jaudīgiem procesoriem vai kriptovalūtas “rakšanai” specializēta “ASIC” iekārta. VID vadlīnijās secināts, ka šim procesam pastāv uzņēmējdarbības pazīmes, jo tiek veikti pirmatnēji ieguldījumi darbībā, no kuras var saņemt regulārus ienākumus, un ir pietiekoši precīzi atrunāta nodokļu piemērošanas kārtība.

Nodokļu piemērošanas attīstība

M: Kā redzam, darba ir gana daudz. Labi, ka kaut kas jau ir iesākts – VID ir izstrādājis vadlīnijas, tagad tās var attīstīt un gatavoties izmaiņām likumdošanā. Paredzams arī, ka daudz jautājumu būs jārisina Eiropas līmenī. Īpaši saistībā ar nelikumīgi iegūtu līdzekļu legalizēšanu, teroristu finansēšanu un izvairīšanos no nodokļu maksāšanas, izmantojot kriptoaktīvus. Izskatās, ka vajadzēs sākt ar Eiropas Parlamenta un Eiropas Padomes regulas 2015/847 par līdzekļu pārvedumiem pievienoto informāciju jomas paplašināšanu.

J: Vēl vairāk – būtu jāskatās starptautiskā līmenī, jo kriptodarbību neierobežo Eiropas robeža.

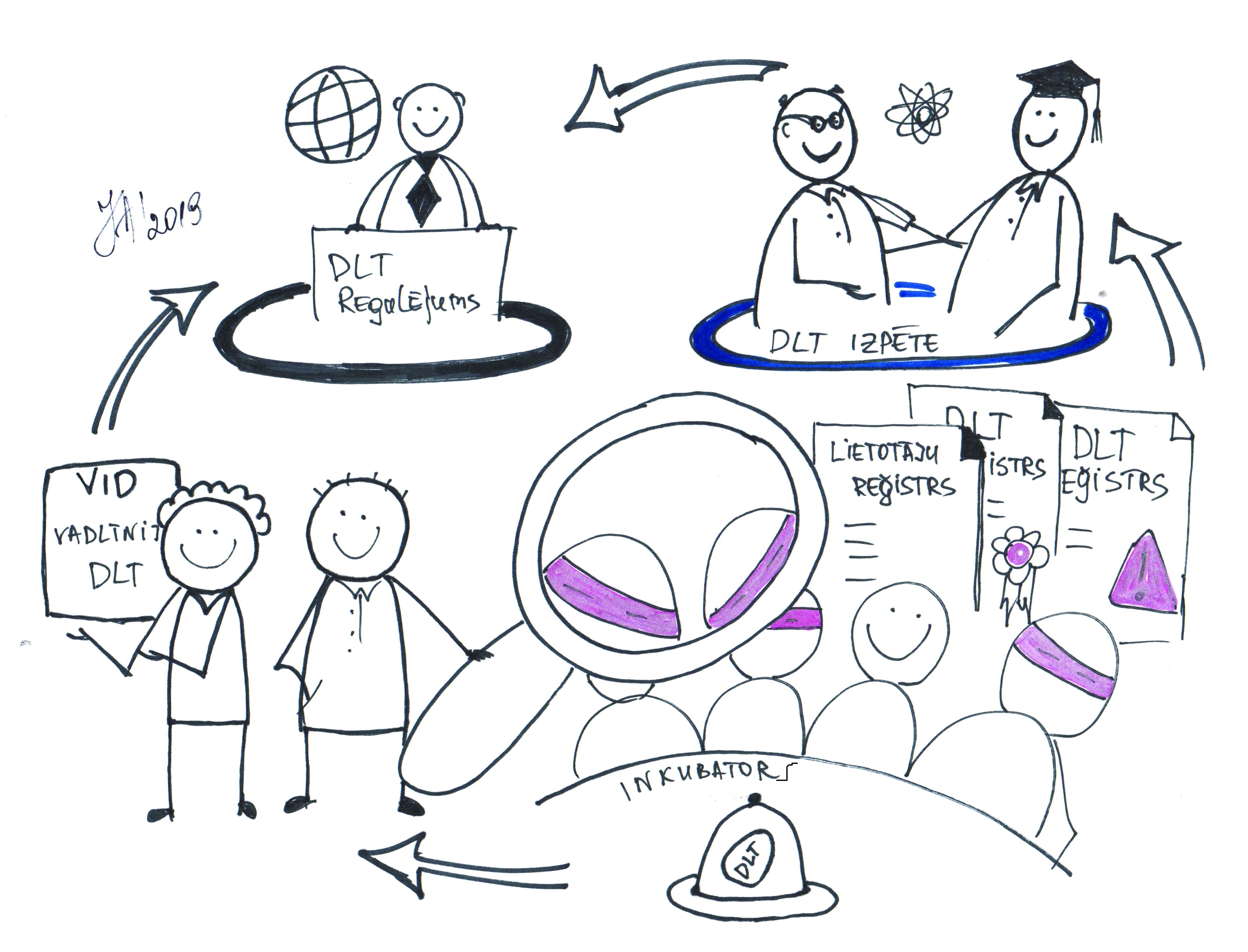

M: Bet kaut ko varam iesākt jau tagad. Vai es varu palūgt uzzīmēt aptuvenu nodokļu piemērošanas attīstības shēmu darījumiem ar kriptovalūtām?

J: Darīts! (skat. Justīnas zīmējumu zemāk)

M: Tātad Finanšu ministrija, sadarbojoties ar VID, varētu uzņemties pilnveidot nodokļu piemērošanu darījumos ar kriptoaktīviem divos virzienos – uz leju, pakāpeniski attīstot vadlīnijas ”Nodokļu piemērošana darījumiem ar virtuālo valūtu”, un uz augšu, iesaistoties Eiropas Parlamentā, Finanšu darījumu darba grupā un citās sadarbības platformās.

J: Nodokļu regulējuma attīstīšanā valstiskā līmenī labās prakses piemērs ir Malta, no kuras var aizgūt savas tirdzniecības platformas izveidošanu un blokķēžu platformu attīstību biznesa inkubatoros, kas veic arī darījumu uzraudzību un nepieciešamības gadījumā operatīvi izskaidro, kādi nodokļi jāpiemēro konkrētiem darījumiem. Iespējams, VID vajadzētu izveidot jaunu nodaļu un piesaistīt grāmatvežus, juristus, informāciju tehnoloģiju speciālistus ar specializāciju šajā jomā, ņemot vērā šī tirgus straujo dabu un mainīgos procesus. Ar praksē iegūto pieredzi var dalīties arī starptautiskā līmenī, pilnveidojot nodokļu regulējumu plašākā apmērā. Esmu pilnīgi droša, ka Latvijai, kas vienmēr bijusi aktīva starptautiskajos darījumos, būtu ar ko padalīties, it īpaši jautājumos par darījumiem ar trešajām valstīm.

M: Jārada iespēja kriptoaktīvu lietotājiem, kas vēlās atklāti darboties ekonomikā, pirmkārt, ar skaidriem noteikumiem reģistrēt savus kriptoaktīvus un to darījumus, un, otrkārt, spert soļus kriptoaktīvu tirgus dalībnieku statusa (legāls vai sertificēts, nelegāls, neskaidrs) noteikšanā.

J: Lai izstrādātu pilnīgu, skaidru, saprotamu un samērīgu nodokļu regulējumu, nepieciešams veicināt aktīvu sociālo dialogu, iesaistot šajā procesā kriptoaktīvu tirgus subjektus. Par neskaidriem jautājumiem jāveic pētījumi sadarbībā ar Latvijas augstskolām un pētniecības institūtiem.

M: Pirmā tēma ir izskatīta! Esmu gandarīta, ka mūsu studentu darbs devis tik daudz jaunas informācijas, lai varētu izdarīt vērtīgus secinājumus un sniegt priekšlikumus valsts nodokļu jomas attīstībai! Kā norunājām, nākamreiz parunāsim par sadarbības ekonomikas izaicinājumiem, un es iepazīstināšu ar savas studentes Ilzes Varlamovas pētījumu.

J: Sarunāts, uz tikšanos!

* No angļu valodas vārda token. Latviešu valodā nav ieviesta vienota terminoloģija attiecībā uz kriptovalūtām, tāpēc dažādos avotos tiek lietoti dažādi termini - tokeni, kuponi, žetoni, monētas utt.